China: angst is een slechte raadgever

Na de uitbraak van het coronavirus in de miljoenenstad Wuhan, zit de schrik er goed in. Wereldwijd daalden de aandelenkoersen, met name op de lokale beurzen in China en in omringende landen. De impact op de economische groei in de regio, maar ook in de rest van de wereld is onbekend. Voor aandelenbeleggers staat onbekendheid gelijk aan onzekerheid en dat heeft het sentiment doen omslaan.

Sinds augustus 2018 beleggen wij in China. In onze portefeuilles hebben we geïnvesteerd in Chinese A-shares (aandelen genoteerd aan de lokale beurzen van Shanghai of Shenzhen) en ook in Chinese obligaties gedenomineerd in Renminbi (RMB). In januari hebben met name de Chinese A-shares het zwaar te verduren gehad met een daling van ruim 12%, maar in februari is er al herstel opgetreden. De impact op Renminbi-obligaties was verwaarloosbaar. Nu het virus steeds meer onder controle lijkt, verwachten wij dat aandelenkoersen verder zullen herstellen. Onze overtuiging om in China te beleggen is ongewijzigd door de virusuitbraak. Wij ‘zitten’ in China voor de lange termijn. Lees hieronder waarom.

China gaat in alle beleggingsportefeuilles een grotere rol spelen

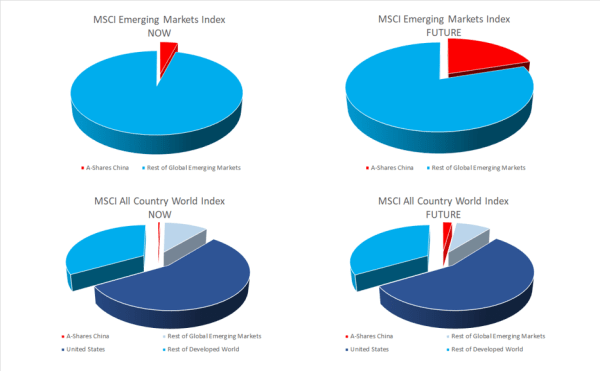

We zijn ervan overtuigd dat China de komende jaren een steeds belangrijkere rol gaat spelen op de financiële markten en dus in de portefeuilles van beleggers. Een rol die tot nu toe – gemeten aan het gewicht in wereldwijde aandelenbenchmarks – minimaal is. De weging van Chinese A-shares in de MSCI Emerging Markets Index is in november 2019 opgehoogd naar 4,1%. In de komende jaren zal MSCI dat gewicht doen toenemen tot 20%.

De MSCI All Country World Index (MSCI ACWI) bestaat voor 11% uit Emerging Markets. Met andere woorden het gewicht van Chinese A-shares in de MSCI ACWI bedraagt nu 0,45% en zal gaan toenemen naar 2,2%. Het gewicht van de V.S. bedraagt ruim 55% in diezelfde index!

Wij zijn ervan overtuigd dat Chinese A-shares nog verder in gewicht zullen gaan toenemen. Naar een gewicht dat meer overeenkomt met de economische kracht van China.

Hoe groot is de Chinese economie eigenlijk

Het gewicht van de Chinese economie in de wereld bedraagt bijna 20%. Gemeten aan het Bruto Binnenlands Product (BBP) heeft China de tweede economie na die van de V.S. De omvang van het Chinese BBP bedraagt bijna $14 duizend miljard. Het Nederlandse BBP bedraagt ongeveer $900 miljard. Met andere woorden, bij een groei van 6% is de toename van de Chinese economie in één jaar al ongeveer net zo groot als de gehele Nederlandse economie.

Het gewicht van A-shares in de wereld bedraagt nu 0,45%. Als China volgens plan zijn financiële markten steeds verder gaat openstellen voor buitenlandse investeerders zal het gewicht van A-shares blijven doorgroeien in de internationale indices. Het kapitaal volgt vanzelf, omdat de meeste beleggers hun portefeuilles spiegelen aan de indices van de MSCI.

Opkomst middenklasse

Door aanhoudende hoge groei is de welvaart van de bevolking toegenomen. Door de opkomst van een brede middenklasse neemt de binnenlandse vraag naar producten en diensten toe. We zien de Chinese economie dan ook een structurele draai maken naar consumentengoederen en diensten. Hier hoort structureel een lagere groeivoet bij van nu 6%. Maar die groeivoet zal verder gaan wegzakken. Dat is niet vreemd, want de nominale groei neemt nog steeds toe. Zoals gezegd is de nominale groei van China bij 6% ongeveer gelijk aan het totale BBP van Nederland.

Buitenlands kapitaal

In de kapitaalbehoefte van de Chinese economie werd voornamelijk voorzien door de centrale overheid. Hierdoor is de controle op de allocatie van kapitaal heel groot. De focus van de Chinese overheid was gericht op investeringen die de binnenlandse infrastructuur ten goede komen (wegen, steden, spoorwegen, energieopwekking, telecom, energie, het veiligstellen van grondstoffen etc.) Deze investeringen zouden niet op deze schaal zijn gedaan zonder een centraal beleid. China is zo goed als mogelijk klaargestoomd om de toekomstige groei te kunnen absorberen. De instroom van buitenlands kapitaal is nodig om die groei te financieren. De logische volgende stap is het steeds verder openstellen en het professionaliseren van de lokale financiële markten (zowel aandelen- als obligatiemarkten) voor buitenlands kapitaal en het gebruik van de RMB in het internationale betalingsverkeer te bevorderen. Naast transparante en professionele financiële markten is een betrouwbare en algemeen geaccepteerde munteenheid een belangrijke voorwaarde.

Hoe te beleggen in China

Door een positie in Chinese A-shares spelen wij in op een (lange termijn) trend. We hebben gekozen voor A-shares omdat we daarmee zo zuiver mogelijk de trend in onze portefeuilles op kunnen nemen. De markt voor A-shares is voldoende groot in omvang. Daardoor is de liquiditeit voldoende, maar omdat de markt nog inefficiënt is, hebben ‘stockpickers’ veel ruimte om waarde toe te voegen door selectie. De waardering van A-shares is aantrekkelijk ten opzichte van andere markten en ook ten opzichte van hun eigen historie.

Naast de positie in A-shares hebben we ook een allocatie naar Renminbi-obligaties. De onderbouwing hier is op veel fronten gelijk aan de onderbouwing voor A-shares.

Renminbi-obligaties zijn nog niet of nauwelijks vertegenwoordigd in de toonaangevende indices van bijvoorbeeld JPMorgan of Bloomberg. In 2019 zijn ze voor het eerst opgenomen en alleen al op basis van de opname in deze graadmeters verwachten wij een toestroom van $1,000 miljard in de komende vijf jaren.

Maar voor de aantrekkelijkheid van de obligatiemarkt in Renminbi zijn nog aanvullende redenen. De rente ligt beduidend hoger, de gemiddelde kredietkwaliteit is hoog (A) en de looptijd is relatief kort (3 jaar). Bovendien is de correlatie met andere obligatiemarkten laag.

Conclusie

Voor onze portefeuilles maken wij altijd de afweging tussen enerzijds het verwachte rendement en anderzijds het risico waar we ons aan blootstellen. Ongetwijfeld zullen onzekerheden zoals een handelsoorlog met de V.S. en epidemieën zoals Corona de koersen op korte termijn doen bewegen. Per saldo zijn wij ervan overtuigd dat we in China ruim voldoende beloond zullen worden voor het risico en beleggen daarom voor de lange termijn in zowel A-shares alsook in Renminbi-obligaties.

Disclaimer:

All opinions and estimates expressed in this document are subject to change without notice. This document does not purport to be impartial research and has not been prepared in accordance with legal requirements designed to promote the independence of investment research, and is as such not subject to any prohibition. Andreas Capital S.A. does not accept any liability whatsoever for any direct or consequential loss arising from the use of this document. This document is for information purposes only and is not, and should not be construed as, an offer to buy or sell any securities or related derivatives, invest in any funds, or enter into any transaction with Andreas Capital S.A or any of its affiliates. The information contained in this document has been compiled from sources believed to be reliable, and is published for the assistance of the recipient, but is not to be relied upon as authoritative or taken in substitution for the exercise of judgement by the recipient. This report is marketing communication, and not investment research, and is intended for professional and eligible counterparties only.

Terug naar nieuws

Terug naar nieuws